“符合要求的客户有机会领取到1年期‘浦闪贷’2.9%年化利率(单利)优惠券,每周二定时可抢3%利息券。”这是浦发银行新春消费贷的宣传文案。

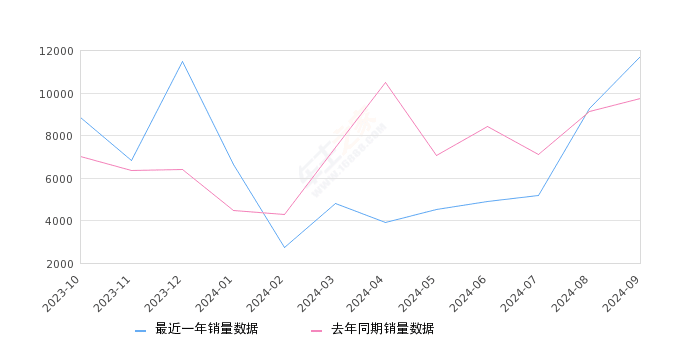

事实上,除浦发银行外,多银行瞄准春节时段,推出相应的消费贷利率优惠。券商中国记者查阅此前报道发现,3年前,各大银行的消费贷利率在5%到6%间;2024年开年前后,银行的消费贷利率已普遍降至3%左右,甚至低至“2开头”。

业内人士表示,银行“血战”消费贷的现象,一方面响应了监管要求,降低居民消费金融成本;另一方面,银行能够扩大市场份额,通过低利率吸引更多客户。但对消费者来说,因利率优惠盲目借贷的行为不可取,且“低利率”通常匹配“高要求”,并不适合于每位消费者。

利率低至1.1%?有要求!

“宁波银行‘宁来花’对于部分特邀客户借款最低可以到1.1%的利率。”近日,网络中有关宁波银行消费贷的利率引发讨论。

“用户直接在手机银行上申请的话,参考年化利率在3.98%到3.78%左右。”券商中国记者致电宁波银行工作人员,对方表示,网传的利率结合优惠券后有可能达到,但部分优惠券会对提款时间、金额、还款方式有一定要求。“网络文章建议只做参考。”该工作人员表示。

不仅是宁波银行,券商中国记者统计发现,消费贷利率虽呈总体走低趋势,但大部分年利率等于或低于3%的消费贷都有门槛要求。深圳的毛先生看到网传的优惠利率后打开招行App申请“闪电贷”,其年利率仍显示为5.4%(单利)。“会优先给信用记录良好,或者工作单位为风险小的用户发放利率优惠券。”某股份行工作人员向券商中国记者表示。

以江苏银行“卡易贷”产品为例,网络传言其最高额度可贷100万元,最低年化利率为3.18%。券商中国记者咨询其工作人员后发现,该最高额度仅提供给房贷在江苏银行的客户,同时审批额度需由房贷剩余的残值决定,且还款方式只能先息后本。

除特定优惠券外,不少银行以“拼团促销”的方式降低消费贷利率。多银行的“白领贷”产品实行了该折扣方式。“对于央国企等企业,我们固定审批年利率是4.68%,20个人以上可以打七折,即3.276%左右,额度最高可以到30万。”一股份行员工向券商中国记者介绍。

低利率来临消费者借贷用贷均需考量

去年9月,国金融监管总局发布《关于金融支持恢复和扩大消费的通知》,“满足居民合理消费信贷需求”“降低消费金融成本”等要求加快了金融机构下调消费贷利率的步伐。

光大银行金融市场部宏观研究员周茂华表示,近年来,监管引导市场利率合理下行,以此助力消费加快恢复。同时,市场利率中枢持续下移也为银行下调消费贷利率打开了空间。

“目前,由于存款利率降低等因素,银行金成本也有所下降,降低个人消费贷款利率具有一定基础。”招联首席研究员、复旦大学金融研究院兼职研究员董希淼说。

业内人士指出,部分银行降低利率是为了吸引客户、扩大市场份额。但也有多位银行从业人员表现了对消费贷款金流向的担忧。据了解,借款人以消费贷款金垫付房贷缓解流动性压力、从事高风险投等行为长期存在,且难以把控。

对此,董希淼表示:“应将虚构贷款用途、挪用信贷金的行为纳入征信系统,提高借款人违规成本,从源头上遏制个人消费信贷金违规流入楼市、股市等路径。金融机构可以适时建立灰名单、黑名单等制度。”

目前,多银行消费贷利率破“3”,较1年期LPR低45个基点。此举会对银行营收产生影响吗?董希淼认为,消费贷款在银行贷款总量中占比不高,对息差影响比较小。且消费贷利率下调和投放速度加快,通常对银行营收能带来正面影响,有利于增加营收总量。

“消费贷款利率的降低,对银行产质量几乎没有影响。利率下调只是降低价格,不等于放低风控标准。而银行的超低利率消费贷款,通常针对优质客户群体,因此风险总体可控。”他说。

但对消费者而言,切不可因为利率较低就盲目申请,申请消费贷款要合理适度,将个人债务负担控制在合理水平内。住北京的王女士近期接到了多个小贷公司的营销电话,对方自称是某银行个贷经理,可以提供优惠利率的贷款金。

“但是我实际致电那银行的客服,对方表示根本不存在相关的活动,也没有相关的工作人员联系过我。”王女士说。

“一直有贷款相关的电信诈骗出现。”北京朝阳区反诈中心工作人员向券商中国记者表示,接到超低利率、限时活动等贷款相关营销电话,需多加甄别,切勿进行线上转账、透露个人身份信息等操作。